ETF 折溢價是什麼?

為什麼 ETF 會折溢價?

ETF 折溢價是什麼意思?投資人該注意什麼?

ETF(指數股票型基金)在市場上有兩種價格「市價」和「淨值」。兩者之間的差異,就是我們常聽到的折溢價現象。

- 市價:是投資人在股市中實際交易的價格,由市場供需決定,會隨著買賣雙方的力道即時變動。

- 淨值:則代表 ETF 的真實價值,計算方式是將 ETF 持有的所有成分股市值加總後,除以 ETF 的發行總單位(股數)。

舉例來說:某 ETF 所持有的成分股票總值為 1 億元,發行了 100 萬張,那麼每張的淨值就是 100 元。正常狀況下,ETF 的市價會非常貼近淨值,但有時會因為市場情緒或交易量等因素產生價差,當市價高於淨值時稱為「溢價」,反之則為「折價」。

ETF 折溢價的定義

ETF 溢價:

當 ETF 的市價高於淨值時,我們稱為「溢價」。例如一檔 ETF 的淨值是 100 元,但市場成交價格是 102 元,就是溢價 2%。

ETF 折價:

當 ETF 的市價低於淨值時,稱為「折價」。例如淨值 100 元,市價只有 98 元,就是折價 2%。

為什麼 ETF 會有折溢價?

- 市場供需失衡

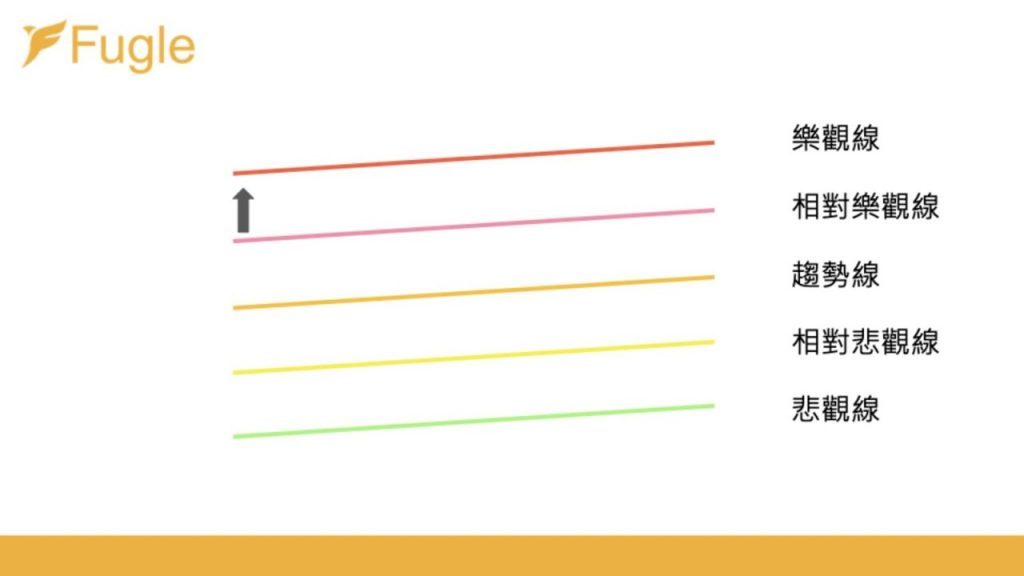

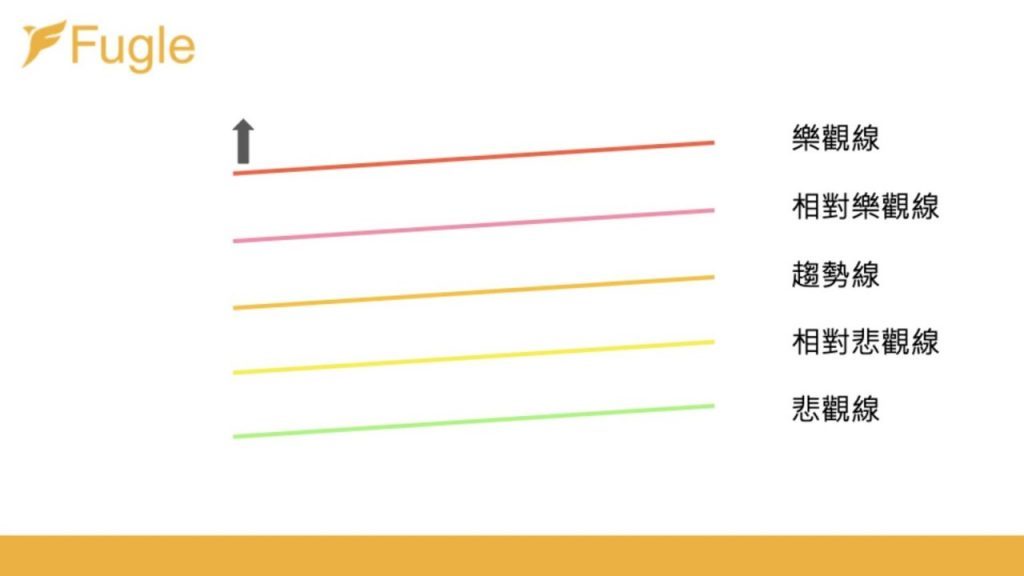

- 當某檔 ETF 需求強勁時,投資人願意付出較高價格購買,就可能造成溢價

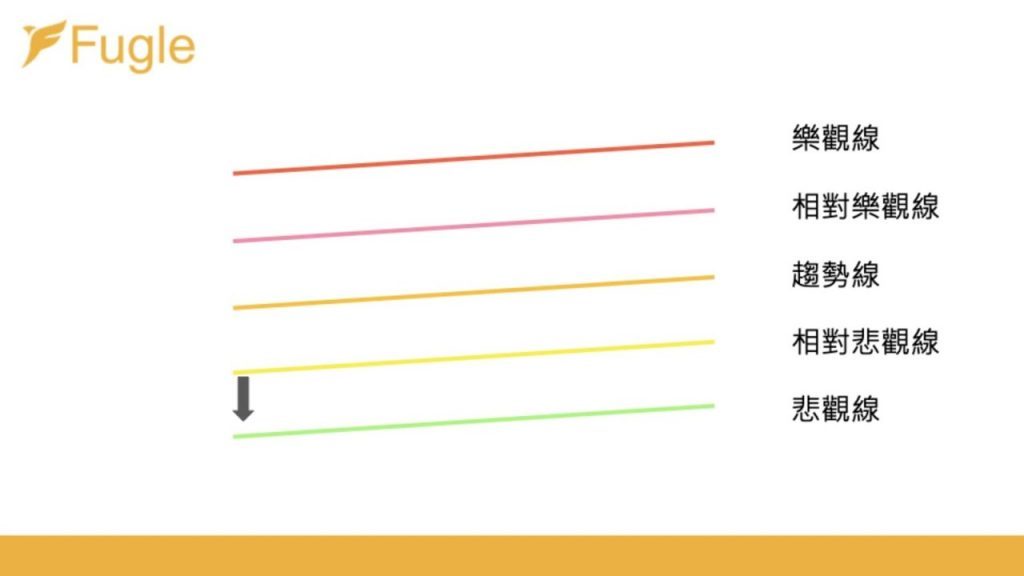

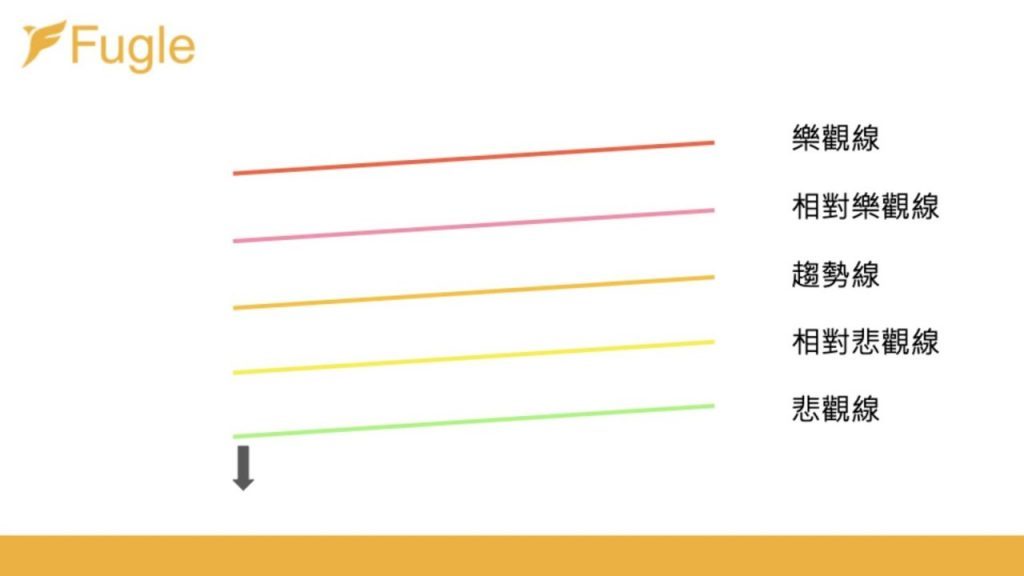

- 反之,當市場悲觀時,投資人傾向以更低(低於淨值)的價格賣掉,就會造成折價

- ETF 流動性不足

- 規模較小或較冷門的 ETF,因為交易量低,買賣不易

- 由於買賣不易,賣方更容易被迫降價求售,就容易造成折價

ETF 折溢價多少合理範圍?

根據市場經驗,ETF 的折溢價範圍可以用以下參考:(僅供參考用,非投資建議)

- 合理區間:-1% 到 +1% 之間

- 可能偏高:折溢價超過 ±1%:

- 市場可能過熱、有風險:折溢價超過 ±2%

ETF溢價過高時(>1%),要謹慎考慮溢價是否過高,避免買貴,同樣的,當ETF折價過大時(<-1%),也可以仔細評估是否市場情緒處在相對悲觀的狀況,並仔細觀察是否有流動性風險。

小提醒:ETF 折溢價雖然是重要參考指標,但不建議當作唯一的投資指標,以上狀況也不一定會隨著折溢價發生,建議多關注該 ETF 的投資標的與策略,以及市場整體環境等狀況。

ETF 折溢價怎麼看與去哪看?

ETF 的折溢價資訊可以去哪裡看呢?有以下幾種查看方式

- ETF 發行商:各家投信公司網站都會提供旗下 ETF 的即時淨值、市價和折溢價資訊,是最直接的查詢管道。例如國泰投信、富邦投信等。

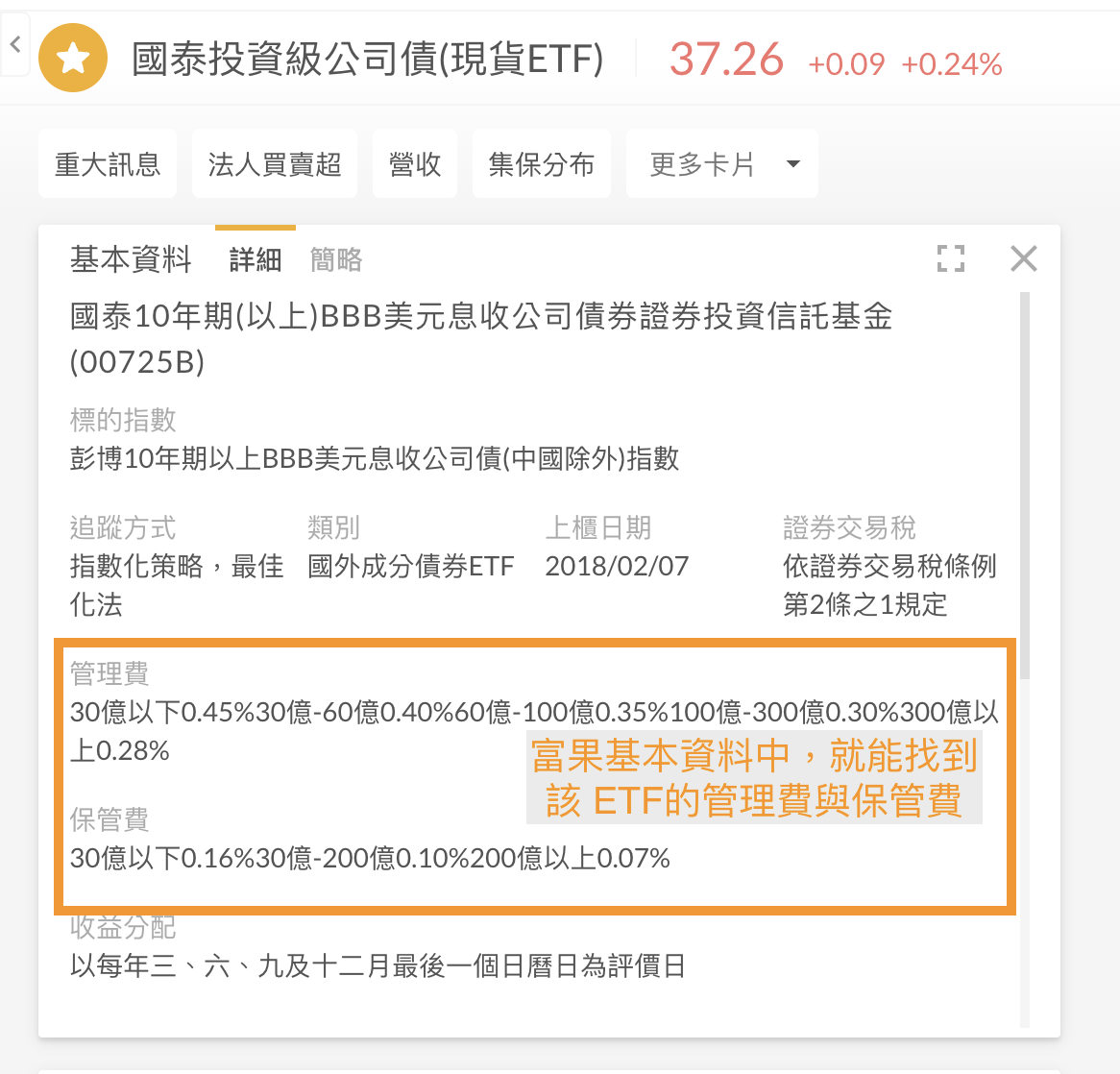

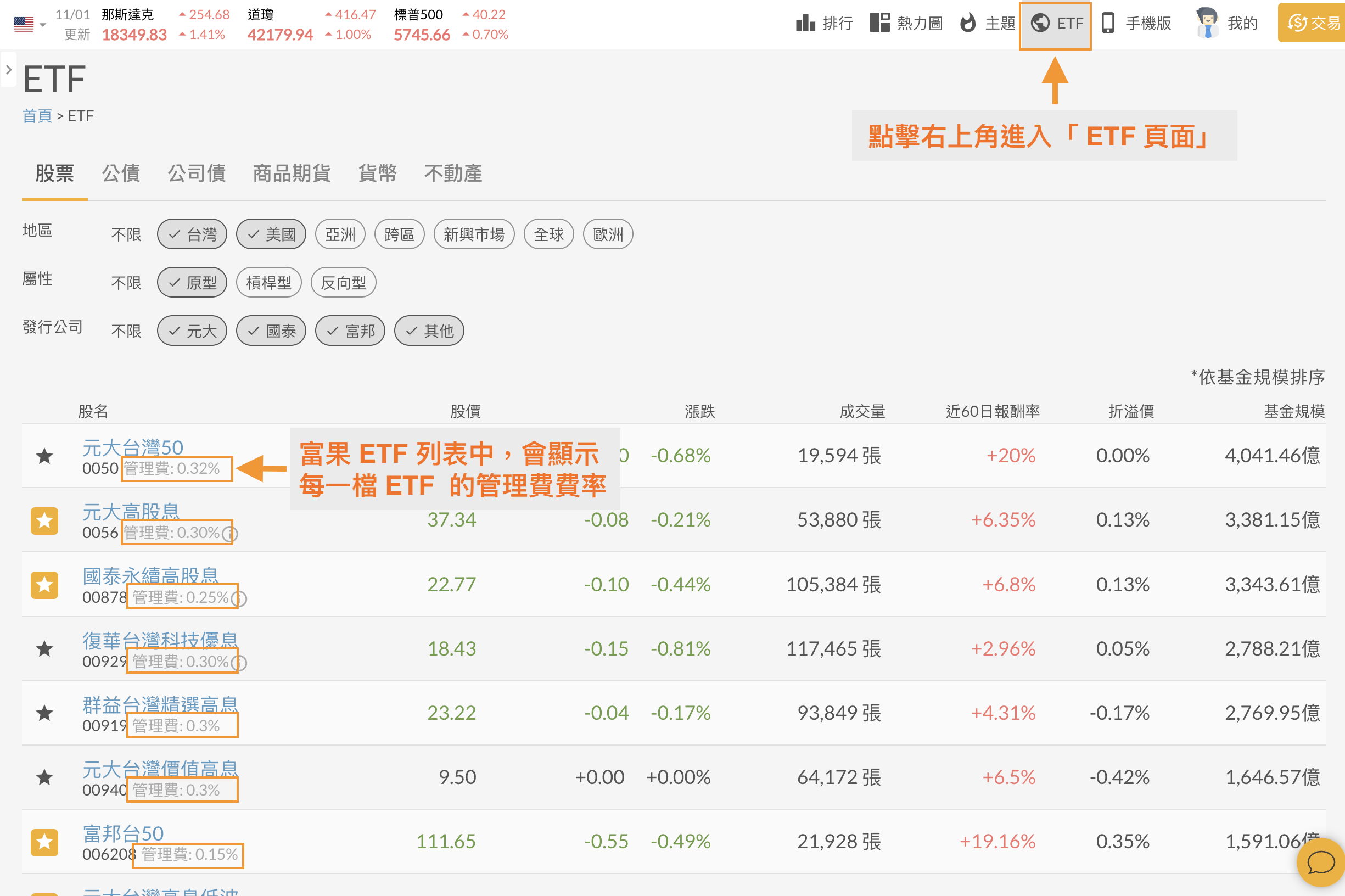

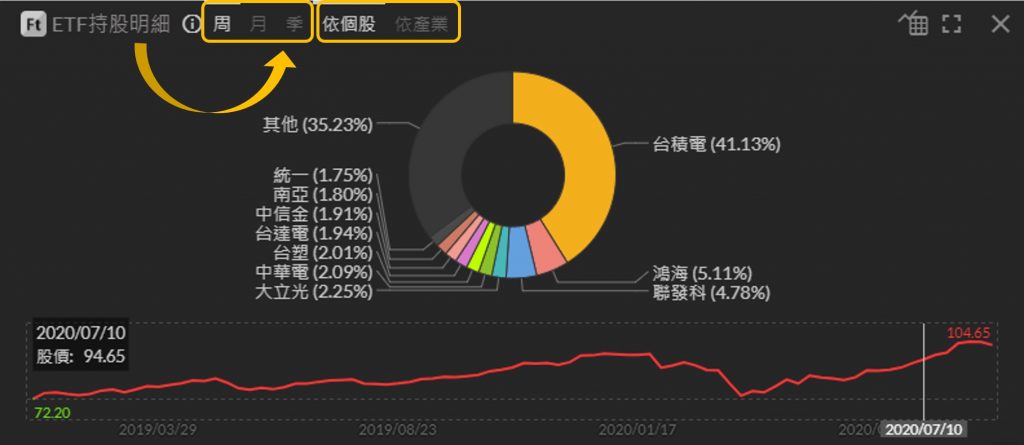

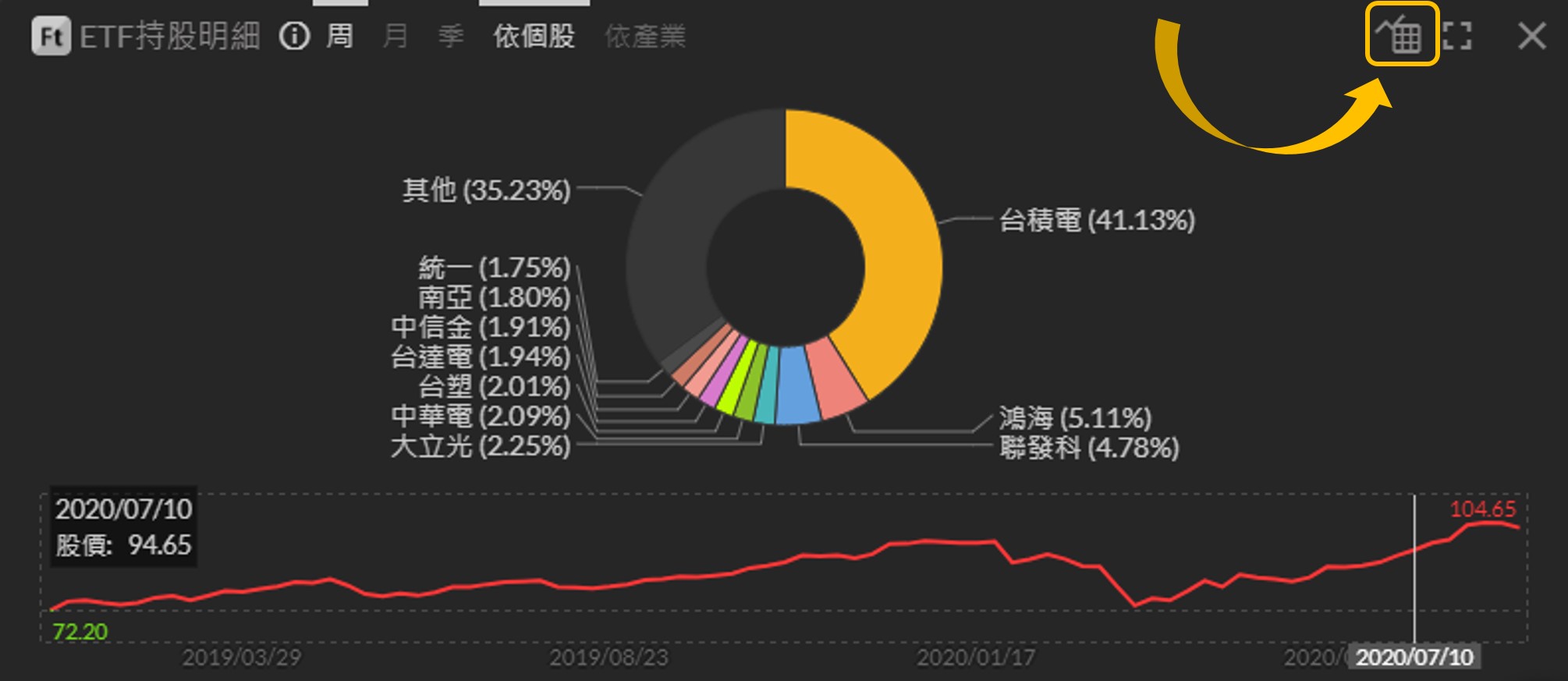

- 富果卡片:富果平台除了在個股頁面中會顯示 ETF 的市價、淨值及折溢價資料,方便投資人下單前查看之外,還能直接在 ETF 分頁一次看見所有ETF的折溢價,方便投資人一口氣比較所有資訊。

(富果 ETF 個股折溢價去哪看:前往 富果 > 點選想看的個股 > 基本面 > 基本概況 )

從富果的 ETF 個股頁面中「基本概況」可看到折溢價

從富果 ETF 分頁中,會列出所有折溢價幅度(前往查看) - 金融資訊網站:如 Yahoo 奇摩股市、MoneyDJ 等財經網站

若您遇到其他問題,或仍然有疑惑,請點擊畫面右下角的「線上客服」視窗,我們將有專人為您協助。

客服上線時間:週一至週五 8:30 am – 5:30 pm